中国有色金属产业月度景气指数报告2024年10月

2024年11月19日 11:10 315次浏览 来源: 中国有色金属报 分类: 行业统计 作者: 中国有色金属工业协会

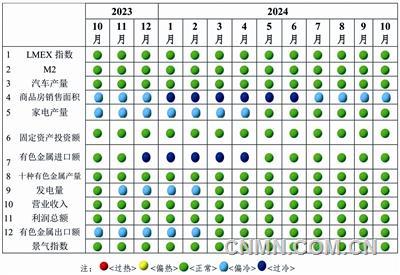

2023年10月份—2024年10月份有色金属产业景气指数表

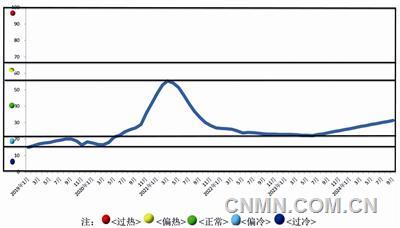

图1 中国有色金属产业景气指数趋势图

图2 中国有色金属产业景气灯号图

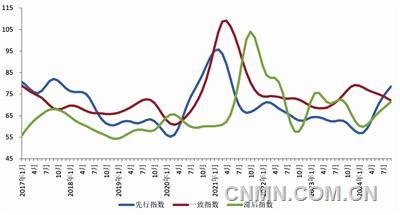

图3 中国有色金属产业合成指数曲线图

10月份,中国有色金属产业景气指数31.3,较上月上升0.6个点;先行指数78.7,较上月上升2.2个点;一致指数71.9,较上月回落1.1个点。数据显示,产业景气指数持续回升。

产业景气指数持续上升

10月份,中国有色金属产业景气指数31.3,较上月上升0.6个点。从总体看,本月景气指数持续上升,但仍处在“正常”区间下部。

在构成有色金属产业景气指数的12项指标中,LMEX指数、M2、汽车产量、家电产量、有色金属产业固定资产月投资额、有色金属产品进口额、规模以上有色金属企业主营业务收入、十种有色金属产量、发电量、规模以上有色金属企业利润总额和有色金属产品出口额等11项指标位于“正常”区间,商品房销售面积指标位于“偏冷”区间。

先行合成指数有所上升

10月份,先行指数78.7,较上月上升2.2个点。经季节调整后,环比上升的指标有6项,分别是LMEX指数、M2、家电产量、商品房销售面积、有色金属产业固定资产月投资额和有色金属产品进口额,升幅分别是0.4%、0.6%、2.4%、3.2%、0.8%和0.1%;同比上升的指标也有6项,分别是LMEX指数、M2、汽车产量、家电产量、有色金属产业固定资产月投资额和有色金属产品进口额,升幅分别是9.2%、6.2%、1.2%、24.3%、14.6%和3.1%。

国内有色金属行业生产平稳

基本金属市场高位震荡

国际方面,10月份,全球经济复苏态势初显,但力度仍需加强。最新数据显示,全球制造业PMI为48.8%,与上月持平,已连续4个月在49%波动,显示全球经济复苏仍面临挑战。分区域看,亚洲地区制造业表现相对亮眼,PMI连续2个月小幅上升,达到51%,重回荣枯线之上,显示亚洲经济正在稳步复苏。这一趋势与亚洲国家和地区采取的积极财政政策、刺激措施密切相关,为全球经济复苏注入正能量。相比之下,欧洲和美洲制造业表现较疲弱。两地PMI均在48%以下的相对低位运行,且呈现升降不一的态势。欧洲制造业受地缘政治冲突和能源危机等多重因素影响,复苏缓慢;美洲制造业则受全球经济放缓和贸易保护主义等不利因素的制约。此外,非洲制造业PMI未能延续上月升势,降至50%以下,表明非洲经济复苏也面临一定压力,这可能与非洲国家经济基础相对薄弱、外部环境不确定性增加等因素有关。未来,各国仍需继续加强政策协调与合作,共同应对经济复苏面临的挑战,推动全球经济实现更加稳健、可持续的发展。

国内方面,10月份,中国宏观经济在多重因素的影响下延续修复态势,供需两端均有所回暖。制造业领域展现一定的复苏迹象,但小型企业复苏压力较大。国家统计局10月30日公布的数据显示,当月中国制造业PMI为50.1%,较上月回升0.3个百分点。这一回升主要得益于供需两端的同步改善。从整体看,中国经济“稳”的态势有效延续。前三季度,GDP逐季扩大经济增量,就业形势保持稳定,CPI温和回升,对外贸易量增质优,外汇储备再超3.3万亿美元。从发展质量看,“进”的步伐坚定有力。高技术制造业、装备制造业增加值快速增长,数字经济蓬勃发展,绿色低碳转型取得新进展,居民收入持续增加。从动态看,推动经济向上向好的积极因素明显增多。10月份以来,主要指标边际改善明显,工业、服务业、消费、投资等主要指标企稳回升。特别是“两新”“两重”政策持续发力显效,有效激发了内需潜力,推动了相关领域加快生产。市场活跃度有所提升,股市回暖上涨,房地产市场成交量增加。企业预期和信心逐步增强,制造业PMI回升至49.8%,重点监测行业景气度有所改善,企业经营信心有所增强。

产业方面,10月份,国际有色金属市场受美联储降息、全球经济复苏不及预期和地缘政治冲突等多重因素影响,价格波动较剧烈。上半年,基本金属价格受供给端减产预期、宏观经济复苏预期等因素影响呈现上涨态势,随后受国内经济复苏偏弱、美国经济衰退预期增强等因素影响而冲高回落。近期,受国内政策组合拳大力出击、美联储降息周期开启等因素影响,基本金属价格又有所回升。10月份,有色金属行业生产平稳。国家统计局11月15日公布的数据显示,10月份,十种有色金属产量669万吨,同比增长0.6%。其中,电解铝产量372万吨,同比增长1.6%。有色金属冶炼和压延加工业工业增加值增长7.7%,高于全国规模以上制造业工业增加值2.4个百分点。前10个月,有色金属冶炼及压延加工业固定资产投资增长25.9%。

市场方面,10月份,主要有色金属市场价格走势继续分化。国内常用有色金属主要品种中,除铅外,铜、铝、锌价格环比均上涨;新能源金属材料工业硅、电池级碳酸锂价格仍在低位徘徊。当月,主要常用有色金属价格高位波动。从总体看,今年以来,主要有色金属价格尽管有波动,但整体处于相对高位。10月份,国内现货市场铜均价76960元/吨,环比上涨 3.1%,同比上涨14.6%;国内现货市场铝均价20728.6元/吨,环比上涨5.2%,同比上涨8.4%;国内现货市场铅均价16694.2元/吨,环比下跌0.4%,同比上涨1.2%;国内现货市场锌均价25176.7元/吨,环比上涨5.7%,同比上涨18.4%。国内工业硅价格环比小幅回落、同比大幅回落,国内现货市场工业硅均价11714元/吨,环比、同比分别回落2%和23.7%。国内电池级碳酸锂价格环比、同比继续下降,国内现货市场电池级碳酸锂均价68227.1元/吨,环比下降8.9%,同比下跌59.8%。

综上所述,随着宏观政策持续发力显效,市场预期趋于改善,企业总体看好下一阶段生产经营,市场需求持续回暖,有色金属产业有望实现更加稳健的增长。近期,有色金属景气指数有望在“正常”区间继续小幅上升。

(张念 执笔)

附注:

1.有色金属产业先行合成指数(简称先行指数)用于判断有色金属产业经济运行的近期变化趋势。该指数由以下7项指标构成:LMEX指数、M2、家电产量、汽车产量、商品房销售面积、有色金属产业固定资产月投资额、有色金属产品进口额。

2.有色金属产业一致合成指数(简称一致指数)反映当前有色金属产业经济的运行状况。该指数由以下5项指标构成:十种有色金属产量、发电量、规模以上有色金属企业主营业务收入、规模以上有色金属企业利润总额、有色金属产品出口额。

3.有色金属产业滞后合成指数(简称滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。由以下3项指标构成:规模以上有色金属企业职工人数、规模以上有色金属企业产成品资金(期末占用额)、规模以上有色金属企业流动资产平均余额。

4.综合景气指数反映当前有色金属产业发展景气程度。景气灯号图把产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。综合景气指数由12项指标构成,即先行指数和一致指数的构成指标。

5.编制指数所用各项指标均经过季节调整,已剔除季节因素。

6.每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。

7.有色金属产业包括有色金属矿采选业和有色金属冶炼压延及加工业。为便于分析,编制有色金属产业景气指数时,暂未包括独立黄金企业的数据。

责任编辑:任飞

如需了解更多信息,请登录中国有色网:www.m4b5.com了解更多信息。

中国有色网声明:本网所有内容的版权均属于作者或页面内声明的版权人。

凡注明文章来源为“中国有色金属报”或 “中国有色网”的文章,均为中国有色网原创或者是合作机构授权同意发布的文章。

如需转载,转载方必须与中国有色网( 邮件:cnmn@cnmn.com.cn 或 电话:010-63971479)联系,签署授权协议,取得转载授权;

凡本网注明“来源:“XXX(非中国有色网或非中国有色金属报)”的文章,均转载自其它媒体,转载目的在于传递更多信息,并不构成投资建议,仅供读者参考。

若据本文章操作,所有后果读者自负,中国有色网概不负任何责任。